4) Friedrich Hayek: Banco Central y Política Monetaria (por Jan Doxrud)

Como señalé anteriormente, las reacciones por parte de muchos economistas ante esto es el de un rechazo profundo. Otros considerarán esta propuesta de utópica o directamente como una locura. Hayek, en “La Desnacionalización del dinero” deja entrever lo que denomina como la “mística de la moneda de curso legal”, es decir, transformación de esta idea de una moneda única de curso legal forzoso en un verdadero dogma monetario. Esto lleva a algunos a afirmar que “tiene” o “debe” existir una “única” moneda de curso forzoso, como si fuese el orden natural de las cosas.

Pero Hayek cree que es posible liberarse de esa “creencia universal” y, al menos, aventurarse a explorar tal propuesta y sus implicancias. Recordemos que el mismo Hayek señaló que estaba “arañando” al superficie de este asunto y que valía la pena abandonar los prejuicios y dogmas incursionar en este “campo totalmente inexplorado”. Ahora bien Hayek reconoce incluso que planteaba preguntas a las cuales no podría dar una respuesta y que no podría abarcar todos los problemas teóricos que aflorarían de esta novedosa idea.

Pero el punto es cuestionar el orden monetario establecido, así como el dogma del centralismo monetario en virtud del cual un Banco central “debe” gozar del monopolio de la emisión de dinero. Después de todo, el Banco Central es una institución que nació en un momento determinado del tiempo y está lejos de ser un creación de tiempos inmemoriales. La Reserva Federal de Estados Unidos fue creada en 1913 mientras que el Banco Central de Chile fue creado en 1925.

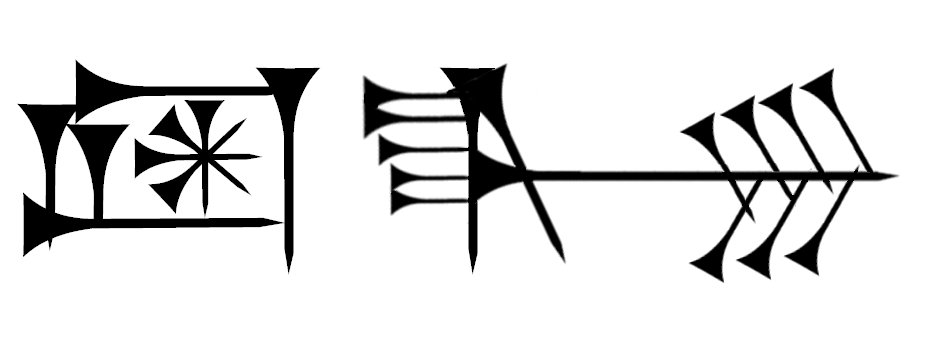

Ahora bien, y como lo explica el autor, en la historia humana la prerrogativa de controlar la emisión de la moneda ya había sido centralizada en ciertas civilizaciones. En opinión de Hayek fue en la “Edad Media” en donde se extendió la “superstición” de que era el acto del gobierno el que confería el valor al dinero. Aquí estamos ante un tema más profundo en torno al concepto de “dinero” y que no abordaré aquí. Pero tenemos, por ejemplo, a autores que conciben el dinero como una institución social y no una creación del Estado.

Por ejemplo, para autores como Carl Menger (1840-1921), el nacimiento y desarrollo del dinero producto de una evolución espontánea (no caótica) asó como también producto de las interacciones entre los seres humanos. Por otra parte, otros autores contemporáneos como el economista de la London School of Economics, Charles Goodhart. Para Goodhart el dinero es soberanía (es cierto) pero añade que no puede existir dinero sin la existencia del estado (lo cual es discutible). Pero estas ideas de Goodhart se enmarcan dentro de la tradición “charlatista” cuyo principal representante fue George Friedrich Knapp (1842-1926) con la publicación de libro sobre una “Teoría estatal del dinero”. El dinero sería una creación de la ley y no una mercancía, de manera que Knapp se encontraba en una oposición contraria a la de Menger y la de Hayek.

De hecho Hayek afirma que fue Knapp quien resucitó esta doctrina medieval del “valor impositus”, esto es, valor impuesto por el Estado. En palabras de Hayek:

“Cuando el renombrado profesor alemán Knapp resucitó, en este siglo, la doctrina medieval del valor impositus, se abrió el camino para una política que en 1923 condujo al marco alemán a un valor de1 partido por 1.000.000.000.000 de su anterior valor”.

Así, para Hayek el dinero no es necesariamente tal por haber sido creado por el Estado. Para un “estatista monetario” no existe otra forma de dinero que no sea el del Estado, de manera que cuando las personas utilizan otras mercancías como dinero (por ejemplo durante hiperinflaciones) tales mercancías no serían consideradas como “dinero”. En virtud de lo anterior Hayek recomendaba que el concepto de “dinero” no debería ser utilizado como un sustantivo sino que, más bien, como un adjetivo que vendría a explicarnos aquellas propiedades propias del dinero.

Así, el autor se plantea por qué razón no se puede considerar esta idea de manera seria, vale decir, ¿por qué no podemos cuestionar la idea de que tenga que existir una sola moneda nacional y al existencia de una institución facultada para emitirla? Como advertí anteriormente, la propuesta de Hayek no implicaría cambios en el ámbito económico, sino que también, necesariamente, en el ámbito político.

Hiperinflación alemán. Niños jugando con billetes

Como señala el mismo autor, la clase de dinero que el propone implica la reducción del Estado, resultando así uno de carácter más limitado. En palabras del autor:

“Debería hacerse explícito el corolario obvio de que la abolición del monopolio gubernamental de emisión de moneda acarrearía también la desaparición de los bancos centrales tal como los conocemos, tanto porque se puede concebir que algún banco privado asuma las funciones del banco central como porque puede pensarse que, incluso sin un monopolio gubernamental de emisión, podrían todavía necesitarse algunas de las funciones clásicas de los bancos centrales, tal como actuar en calidad de prestamista último o tenedor de la reserva final”.

Cuando Hayek habla de uso de distintas monedas dentro de un país se refiere al uso de las distintas divisas dentro de este, aunque igual aventura otra idea que implicaría abolir el Banco Central y ceder el control monetario a empresas privadas en régimen de competencia, en donde cada una emitiría su propio dinero. De esta manera se lograría poner fin a las inflaciones generadas por la autoridad. Frente a la objeción que apela a la Ley de Gresham que, en pocas palabras, nos dice que el “dinero malo desplaza al dinero bueno”, Hayek responde que esta “ley” no aplicable al caso de un régimen monetario de libre competencia. Esta solamente es aplicable en un régimen monetario consistente en dos monedas que son aceptadas como medio de intercambio (por ejemplo oro/plata, plata/cobre, o incluso amabas del mismo metal).

Para que quede más claro podemos utilizar un ejemplo. Imagine que las vacas son el úncio medio de intercambio y usted desea comprar un tractor a su vecino. Para ello deberá reunir las vacas necesarias para comprarlas. La pregunta es ¿escogerá a sus mejores vacas? O, por el contrario, ¿escogerá las vacas más enfermas, viejas y mal alimentadas para utilizarlas como dinero? El punto es que esta ley no se cumple cuando existen varias monedas compitiendo, ya que la gente naturalmente optaria por tener aquella con mayor estabilidad y poder adquisitivo.

Un problema que imagina Hayek es el de las “monedas parasitarias”, es decir, instituciones que, no pudiendo emitir su propia moneda, aceptarían depósitos y otorgarían crédito en alguna de las monedas existentes. Podría suceder que, bajo un sistema de reserva fraccionaria, tales instituciones de moneda parasitaria pueden perjudicar a la moneda depreciándola. Hayek señala que el emisor original podría exigir que la moneda emitida por tales instituciones certifiquen que no son “moneda original” sino que meros títulos transformados en esa moneda. Así, el banco emisor debería forzar a estas emisiones secundarias a mantener una disciplina similar al de una reserva del 100% y dejar claro que el banco emisor no suministraría liquidez a estas otras instituciones secundarias en caso de que mantengan una indisciplina monetaria.

Para Hayek no existe nada parecido a una “inflación benéfica”. Señala que, para mantener el grado de actividad generado por medio de una inflación “suave”, se tendrá que acelerar y repetir este proceso a un nivel cada vez mayor. El problema es que este es un proceso que no es fácilmente percibido por los ciudadanos.

Hayek (London School of Economics)

Si pudiésemos hacer una analogía, la inflación es como si a alguien lo envenenaran pero, en lugar de darle el frasco completo de veneno, se le proporciona pequeñas cucharadas que vayan lenta y gradualmente aniquilando el organismo. Además, como señala Hayek, las personas pueden caer presas de la “ilusión monetaria”, esto es, la creencia de que el dinero representa un valor constante.

Lo anterior podría llegar a su fin por medio, por ejemplo, de la puesta en circulación de dinero fiduciario privado, es decir, crear instituciones privadas autorizadas para establecerse en diversas partes del mundo y emitir su propia moneda. Estos sería los “bancos emisores” los cuales competirían entre sí en materia monetaria. Los bancos emisores tendrían que se disciplinados en lo que respecta a su manejo, en el sentido de que no podrían permitirse expandir la masa monetaria con la consecuente depreciación de su moneda y el rechazo que esto generaría entre los ciudadanos.

Hayek imagina a la prensa como “mil sabuesos” que estarían pendientes e informando respecto a las políticas adoptadas por los diferentes bancos emisores. El proceso de introducción de este sistema, para iniciar la transición, debía tener presente la incorporación de golpe (no gradual) de las nuevas monedas y garantizar que no habría ninguna posibilidad de retorno a un sistema estatal o a lo que Hayek denomina como “socialismo monetario”